آموزش الگوی سقف دوقلو (سقف دوگانه) در تحلیل تکنیکال ارزهای دیجیتال

الگوی سقف دوقلو یا سقف دوگانه (Double Bottom) که به آن دو قله، قله دوگانه یا M نیز میگویند، یک پترن نموداری معروف در تحلیل تکنیکال است که در بازارهای مختلف از جمله ارز دیجیتال کاربرد دارد.

در این مطلب ضمن بررسی نحوه تشخیص و شناسایی کف دو قلو، محاسبه هدف قیمت، اعتبار و محدودیتهای استفاده، به آموزش معامله با الگوی دابل باتم میپردازیم.

الگوی سقف دوقلو چیست؟

الگوی سقف دو قلو که اسامی دیگری نظیر سقف دو گانه، دو قله، قله دوگانه و M نیز دارد، یک پترن نموداری محبوب است که در تحلیل تکنیکال نمودار قیمت ارزهای دیجیتال و دیگر داراییها نظیر سهام، کالا و فارکس کاربرد دارد.

سقف دو قلو یک پترن ریورسال و بازگشتی نزولی است، به این معنا که در یک روند میان مدت تا بلند مدت صعودی ظاهر شده و در صورت شکست صحیح، آن را به یک روند نزولی تبدیل میکند. بنابراین در این الگو با گرفتن پوزیشن شورت میتوانید به کسب سود بپردازید.

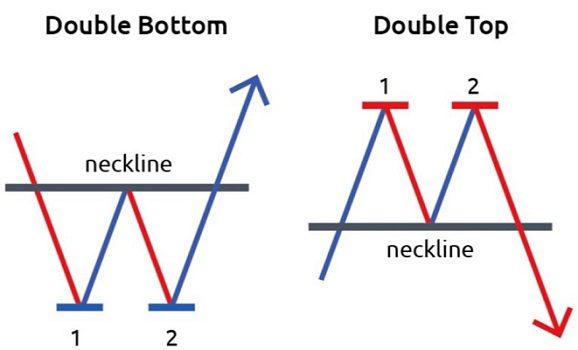

همانطور که از نامش پیداست، الگوی دو قله از دو سقف قیمتی تقریبا برابر بههمراه یک کف میانی کوتاهتر که به آن خط گردن یا نِک لاین (Neckline) نیز میگویند و بهعنوان حمایت در جلوگیری از نزولی شدن روند صعودی کلی عمل میکند، تشکیل میشود.

مشابه الگوی کف دوقلو، الگوی سقف دوقلو نیز از نظر ظاهری دارای حالت مختلف است که هر کدام اسامی مختلفی دارند، اما از نظر عملکرد مشابهاند. در ادامه به بررسی هر کدام از این حالات میپردازیم.

انواع شکل الگوی سقف دوقلو (سقف دوگانه)

حالتی را تصور کنید که قیمت طی یک روند صعودی به سقف خود یا به سطح مقاومت میرسد، اما قادر به عبور از آن نیست و روند صعودی متوقف میشود و نهایتا، در جهت عکس شروع به پایین آمدن میکند.

حال بازار به دنبال تست مجدد مقاومت قبلی است، لذا قیمت دوباره شروع به رشد کرده و دوباره به مقاومت قبلی میرسد. این بار هم بازار موفق به شکست مقاومت نشده و قیمت برای بار دوم شروع به ریزش میکند.

طی این رفتار بازار، الگویی در نمودار پدیدار میشود و به دلیل اینکه دو بار قیمت یک سطح را تست میکند، به آن الگوی سقف دوقلو میگویند.

حال بر اساس نوع کندلهای ایجادشده، 4 حالت مختلف برای الگوی قله دوگانه شکل میگیرد که صورت زیر هستند:

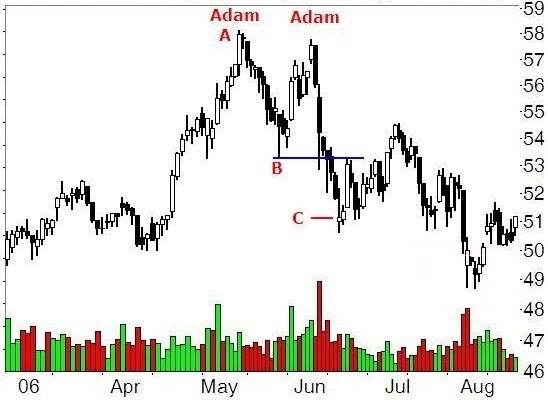

حالت اول: آدم – آدم: در شکل آدم- آدم این پترن، هر دو سقف قیمتی دارای ظاهری نوک تیز و کوه مانند، شبیه به عدد 8 فارسی یا حرف V انگلیسی برعکس هستند و پس از لمس یک یا دو کندل مقاومت، به پایین پرتاب میشوند.

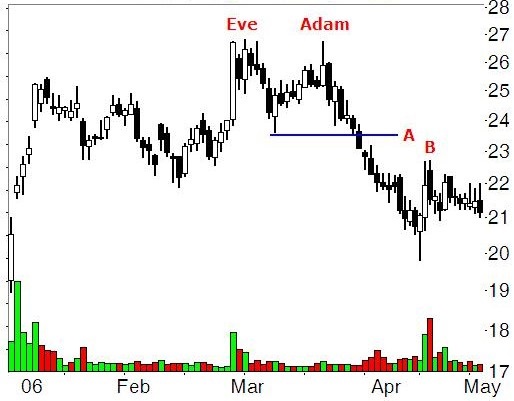

حالت دوم: آدم – حوا: در حالت آدم – حوا، نوک سقف اول تیز و سقف دوم کمی گرد و عریض است و شکلی مانند حرف n کوچک انگلیسی یا U برعکس دارد.

حالت سوم: حوا – آدم: در حالت سوم که برعکس حالت دوم است، کندل اول گرد و کندل دوم نوک تیز است.

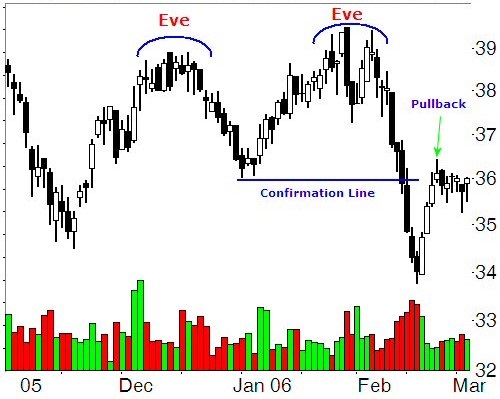

حالت چهارم: حوا – حوا: در حالت آخر، هر دو کندل سقف از نوع حوا بوده و دو قله گرد را شکل میدهند.

همانطور که پیشتر گفتیم، این 4 حالت از نظر عملکرد ریورسال نزولی و معکوس رکردن روند صعودی هیچ تفاوتی با یکیدگر ندارند و صرفا از نظر شکل ظاهری متفاوتاند.

نحوه تشخیص و شناسایی الگوی دو قله در تحلیل تکنیکال ارزهای دیجیتال

دقت داشته باشید که الگوی سقف دوقلو یا الگوهای دو قله بالقوه متعددی ممکن است در یک روند صعودی ظاهر شوند، اما تا زمانی که شکست صحیح در ناحیه خط گردن حمایتی رخ ندهد، نمیتوان اعتبار آن را تایید کرد. به همین خاطر، در ادامه به بررسی ویژگیهایی جهت شناسایی صحیح الگوی سقف دوقلو در تحلیل تکنیکال ارز دیجیتال میپردازیم:

- روند: مشابه هر پترن بازگشتی دیگری، به وجود یک روند مشخص در نمودار نیاز داریم. از آنجایی که الگوی قله دوگانه از نوع نزولی است، پس باید یک روند صعودی قبلی با اعتبار چند ماهه در چارت وجود داشته باشد.

- سقف (قله) اول: اولین قله و اوج قیمت در این الگو باید بالاترین نقطه از روند فعلی باشد. در این حالت، سقف قیمتی ظاهری عادی دارد و روند صعودی همچنان در معرض خطر نیست.

- کف (دره) میانی: پس از قله اول، در صورتی که قرار بر تشکیل الگوی سقف دو قلو باشد، یک ریزش قیمت حدودا 10 تا 20 درصدی خواهیم داشت. حجم معاملات نیز طی این ریزش معمولا بیاهمیت است. این کف میانی میتواند هم بهصورت گرد و هم بهخاطر کمبود تقاضا، نوک تیز باشد.

- سقف (قله) دوم: صعود از این کف معمولا با حجم پایین معاملات رخ میدهد و سطح مقاومت سقف قبلی را لمس میکند. بنابراین باید منتظر مقاومت روی سقف قبلی باشیم. پس از رسیدن به مقاومت، صرفا احتمال شکلگیری الگوی سقف دوقلو وجود دارد و به تایید بیشتر آن نیاز داریم. علاوه بر این، همانطور که گفتیم، قله اول و دوم باید تقریبا یکسان باشند. بنابراین اختلاف 3 درصدی سقف دوم نسبت به سقف پیش از خود همچنان معتبر تلقی خواهد شد.

- بازه زمانی: بازه زمانی بین کفها میتواند بین چند هفته تا چند ماه متغیر باشد، اما این مدت زمان معمولا بهطور متوسط بین 1 تا 3 ماه است.

- سقوط از کف دوم: با افزایش حجم یا تسریع سرعت سقوط از کف دوم، کاهش قیمت نشاندهنده تضعیف تقاضا نسبت به عرضه و احتمال لمس حمایت روی خط گردن است.

- شکست حمایت خط گردن: حتی پس از تشکیل قله دوم و نزول قیمت از آن، هنوز الگوی سقف دوگانه ما تکمیل نشده است و دارایی باید حتما حمایت روی خط گردن معادل کف قیمتی مابین دو سقف را بشکند تا ریورسال این پترن تایید شود. این نزول قیمت باید بهصورت شارپی و با افزایش حجم همراه باشد.

- تبدیل حمایت به مقاومت: یکی از مهمترین جنبههای تحلیل تکنیکال، تبدیل سطوح حمایت و مقاومت به یکدیگر است. در الگوی دو قله، حمایت شکستهشده میتواند به یک مقاومت بالقوه تبدیل شده و گاهی اوقات قیمت با ایجاد یک سقف واکنشی، مجددا آن را تست میکند. چنین ریتستی میتواند یک شانس دوم برای گرفتن پوزیشن شورت و کسب سود در روند نزولی تاییدشده فراهم کند.

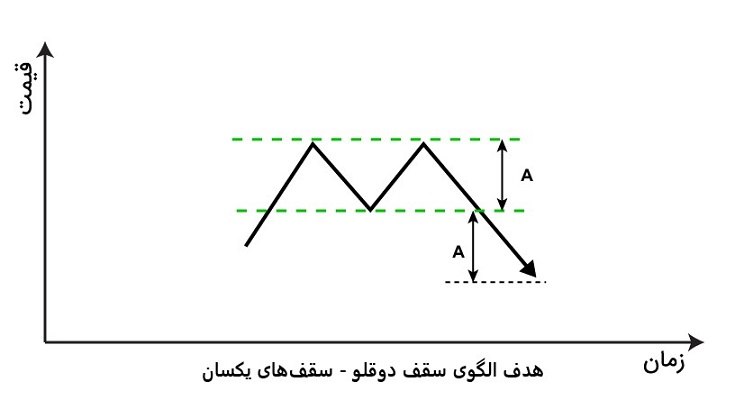

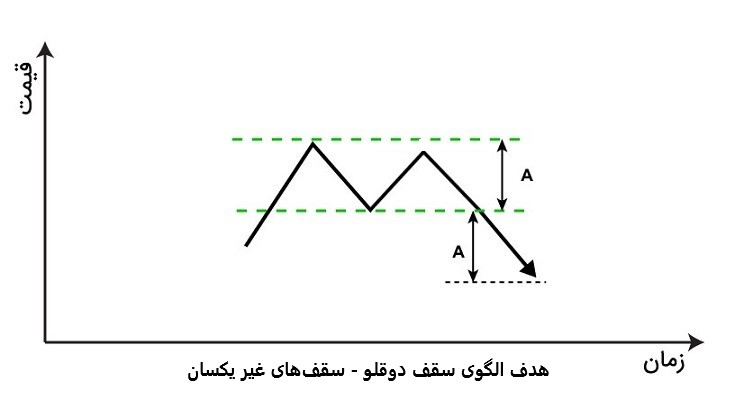

- قیمت هدف: برای محاسبه قیمت هدف در الگوی قله دوگانه باید فاصله بین خط گردن تا سقفها را اندازه گرفته و آن را از سطح شکست کم کنید.

محاسبه قیمت هدف الگوی سقف دوگانه

محاسبه هدف الگوی سقف دوقلو (سقف دوگانه) که با گرفتن پوزیشن شورت و فروش ارز دیجیتال باعث سودآوری میشود، دقیقا مشابه پترن کف دوقلو است.

برای این کار باید ارتفاع الگو از سقفها تا کف میانی (خط گردن) را محاسبه کرده و آن را به نقطه شکست اضافه کنید. البته چون الگوی سقف دوقلو نزولی است، منظور از اضافه کردن یعنی تفاضل قیمتهای بهدست آمده از یکدیگر.

در تصویر زیر، نحوه اندازهگیری هدف الگو را نشان دادهایم:

از آنجایی که خط مقاومت افقی رسم میشود، در صورتی که سقفها دقیقا هماندازه نبوده و کمی بالاتر و پایینتر از یکدیگر (تا حداکثر 5 درصد اختلاف) قرار بگیرند، برای محاسبه هدف باید سقف بالاتر را بهعنوان سطح مقاومت در نظر گرفته و فاصه از خط گردن را از نقطه شکست کم کنید.

با این وجود، در خصوص احتمال رسیدن به هدف باید بگوییم الگوی سقف دوقلو (سقف دوگانه) شما را ناامید خواهد کرد. 40 درصد احتمال رسیدن به هدف رقم پایینی است، لذا توصیه میشود که در صورت مشاهده این الگو و شکسته شدن آن، تارگت را از روی سطح حمایت نزدیک به پترن تعیین کنید.

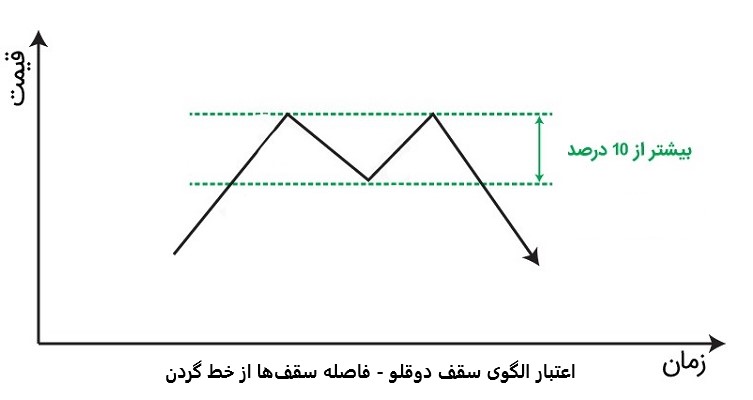

اعتبار الگوی سقف دو قلو

برای بررسی اعتبار الگوی سقف دوقلو (سقف دوگانه)، باید مواردی نظیر فاصله سقفها از کف میانی (خط گردن)، فاصله زمانی و اختلاف قیمتی خود سقفها از یکدیگر و همچنین حجم معاملات را بررسی کرد.

درصد خطای الگوی دابل تاپ

الگوی سقف دوقلو (سقف دوگانه) از میان 296 پترن سقف دو قلو که توسط آقای بولکوفسکی بررسی شده، در 63 درصد از مواقع در انتهای یک روند صعودی و در 37 درصد مواقع در اصلاح یک روند نزولی تشکیل شده است.

درصد خطای الگوی سقف دوقلو نموداری (از میان 296 الگو) 9 درصد است که مقدار قابل قبولی محسوب میشود و به همین خاطر، آن را به یکی از پترنهای محبوب در تحلیل تکنیکال تبدیل کرده است.

فاصله سقفها با خط گردن

اولین نکته برای شناسایی درست و معتبر بودن یک الگوی دابل تاپ، فاصله بین قلهها با دره میانی است که نباید کمتر از 10 درصد باشد. بنابراین هر چه این اختلاف کاهش یابد، از اعتبار این پترن کاسته خواهد شد.

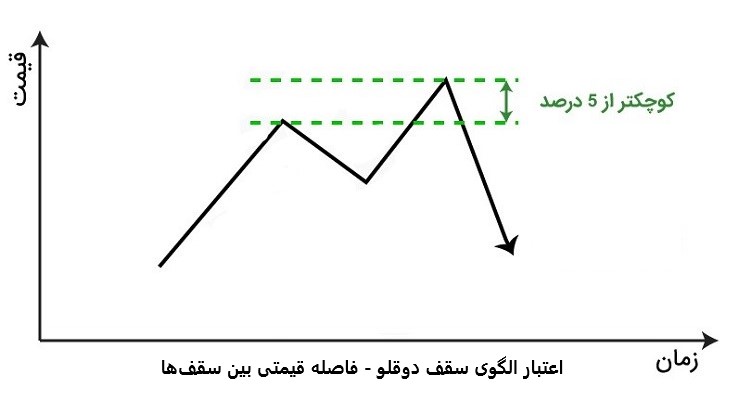

فاصله زمانی و اختلاف قیمتی بین سقفها

عامل تاثیرگذار بعدی روی اعتبار الگوی سقف دوقلو، اختلاف قیمتی بین خود سقفهاست که پیشتر نیز گفتیم نباید بیشتر از 3 درصد باشد. البته برخی از منابع تا 5 درصد اختلاف را نیز معتبر میدانند. در این حالت هر چه اختلاف قیمتی بین دو قله افزایش یابد، این پترن نموداری نیز اعتبار خود را بیشتر از دست میدهد.

مدت عمر الگوی سقف دوقلو بین 1 تا 3 ماه یا بیشتر است که بازهای میان مدت تا بلند مدت تعریف میشود. البته با اینکه شکلگیری این پترن میتواند طی چند هفته نیز اتفاق بیفتد، اما برای معتبر بودن آن، فاصله زمانی بین تشکیل کفها باید حداقل 4 هفته باشد.

بنابراین دقت داشته باشید که فاصله زمانی بین دو قله برای تایید اعتبار این اگو بسیار حیاتی است. فرض کنید سقف دوم ما دقیقا روی سطح مشابه سقف اول، اما بسیار نزدیک به آن تشکیل شود.

در این حالت، وجود شرایط تحکیم قیمت (نوسان قیمت بین سطوح حمایت و مقاومت) و در نتیجه، ادامه روند قبلی و نه معکوس شدن آن وجود دارد.

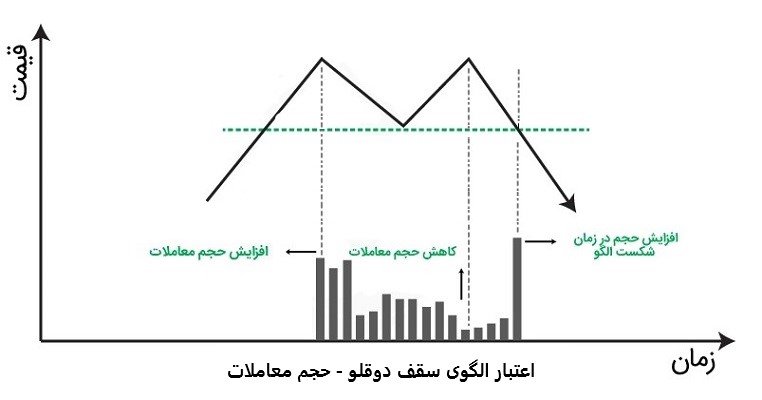

حجم معاملات در الگوی سقف دوگانه

مشابه تمامی دیگر الگوهای نموداری، حجم یکی دیگر از عوامل تاثیرگذار بر اعتبار الگوی سقف دوقلو یا الگوی قله دوگانه است. در این پترن، حجم معاملات در سقف دوم باید پایینتر از حجم معاملات در سقف اول باشد. همچنین بهتر است شکست الگو با حجم معاملات بالا رخ دهد.

با این حال، باید دقت داشته باشید که اهمیت حجم در این پترن نموداری به اندازه الگوی کف دوقلو بالا نیست.

تفاوت الگوی کف دوقلو با الگوی سقف دوقلو

الگوی کف دوقلو و سقف دو قلو از نظر یک پترن بازگشتی و ریورسال بودن دقیقا مانند یکدیگرند که در صورت تشکیل و شکست معتبر، روند قبلی را معکوس میکنند. اما از دیگر جنبهها نظیر نوع صعودی یا نزولی، شکل ظاهری، احتمال رسیدن به هدف و اهمیت حجم با یکدیگر تفاوت دارند:

- شکل ظاهری: تفات اول بین این دو الگو، شکل ظاهری آنهاست. سقف دوگانه M شکل، ولی کف دوگانه W شکل است.

- ریورسال صعودی و نزولی: دو قله یک پترن ریورسال نزولی است، به این معنا که روند صعودی قبلی را شکسته و آن را نزولی میکند. اما الگوی دو دره صعودی است به این معنا که با تشکیل طی یک روند نزولی، آن را شکسته و صعودی میکند.

- اهمیت حجم: حجم بهعنوان یک عامل تایید اعتبار در الگوی کف دو قلو بیشتر از سقف دوقلو اهمیت دارد.

- پوزیشن: در صورت شکست صحیح خط گردن، در الگوی دابل تاپ باید پوزیشن شورت و در دابل باتم پوزیشن لانگ بگیرید.

- احتمال رسیدن به هدف: احتمال رسیدن به هدف قیمتی برای الگوی دو قله 40 درصد ولی برای دره دوگانه 60 درصد است.

محدودیتهای الگوی دابل تاپ در تحلیل تکنیکال

همانگونه که تمامی پترنهای نموداری دارای مزایا و معایب مختص به خود هستند، الگوی سقف دوقلو نیز از این قاعده مستثنی نیست. با اینکه تشکیل این پترن دید کلی از معاملات بین خریداران و فروشندگان به ما میدهد، اما برای داشتن یک تحلیل تکنیکال دقیق با الگوی کف دو قلو باید یک سری موارد را در نظر گرفت از جمله:

- در صورت تشخیص صحیح، با استفاده از دابل تاپ به راحتی میتوان نقاط ورود، خروج و حد ضرر را تعیین کرد. با این وجود، همانطور که گفتیم، احتمال 40 درصدی رسیدن به هدف تعیینشده در صورت شکست کاذب میتواند باعث ضرردهی شما شود.

- برای تایید الگوی دو قله باید آن را در ترکیب با دیگر اندیکاتورهای تکنیکال حجم نظیر جریان پولی چیکن (Chaikin Money Flow)، انباشت/توزیع (Accumulation/Distribustion)، اندیکاتور OBV و همچنین میانگین متحرک یا RSI بهکار گرفت.

- بسیاری از تریدرها زودتر از موعد مقرر و پیش از تکمیل الگو اقدام به خرید رمز ارز مورد نظر خود میکنند که میتواند خطرناک باشد.

- مشابه هر پترن دیگری، دابل تاپ باید یک الگوی تکمیلکننده تحلیل در نظر گرفتهشده و نباید آن را بهتنهایی برای پیادهسازی استراتژیهای معاملاتی بهکار برد.

چگونه در الگوی سقف دوقلو معامله کنیم؟

مشابه کف دوقلو، برای ترید با استفاده از قله دوگانه نیز دو روش کلی داریم: یکی ترید شکست حمایت خط گردن و دیگری معامله بازگشت مجدد قیمت به ناحیه شکستهشده.

البته پیش از پرداختن به نحوه اعمال این استراتژیهای معاملاتی ارز دیجیتال برای ترید با الگوی سقف دوگانه، به تکرار یک سری از نکات مهم میپردازیم که خالی از لطف نیست:

- بازه زمانی: در حالت کلی، استفاده از تحلیلهای میان مدت تا بلند مدت بازدهی و دقت بیشتری دارد. از آنجایی که خود این الگو نیز از نوع میانمدت تا بلندمدت است، بنابراین توصیه میشود برای تحلیلهای خود از چارتهای هفتگی یا روزانه استفاده نمایید.

- اخلاف زمانی بین کفها: همانطور که در قسمت بررسی اعتبار الگوی دابل تاپ نیز گفتیم، سقفها باید با فاصله قیمتی مناسبی (حداکثر 5 درصد) از یکدیگر قرار بگیرند. از نظر اختلاف زمانی نیز باید مدت زمان کافی (حداقل یک ماه) از تشکیل کف دوم گذشته باشد تا اعتبار الگو افزایش یابد و بتوان میزان عرضه و تقاضا را به درستی تشخیص داد. سقفهای بسیار نزدیک به یکدیگر بیشتر نشاندهنده وجود یک مقاومت عادی هستند تا تغییر پایدار در داینامیک بازار.

- میزان نزول میانی: مشابه قبل، فاصله بین سقفها از میزان نزول قیمت بین آنها نیز باید بیشتر از 10 درصد باشد و کاهش زیر این مقدار نشاندهنده افزایش مناسب فشار فروش نخواهد بود. پس از آن، باید قدرت تقاضا را بررسی کنید. در صورتی که صعود از دره میانی با کاهش حجم همراه باشد، یعنی تقاضا رو به کاهش است و احتمالا نزول قیمت را خواهیم داشت.

- حجم معاملات: از آنجایی که حجم معاملات در الگوی قله دوگانه به اندازه کف دوقلو اهمیت ندارد، لذا طی تشکیل سقف دوم و افول به سمت خط گردن، بهتر است حجم معاملات افزایش یابد که نشاندهنده افزایش فشار فروش و عرضه و در نتیجه، احتمال شکست موفقیتآمیز حمایت خط گردن است. پس از تشکیل سقف اول نیز عموما افت قیمتی 10 تا 20 درصدی به سمت خط گردن خواهیم داشت.

استراتژی اول: معامله شکست خط گردن

اولین روش برای ترید با الگوی سقف دو قلو، گرفتن پوزیشن شورت هنگام شکست صحیح حمایت روی خط گردن است. در تصویر زیر، محل قرارگیری نقطه ورود، حد ضرر و هدف را مشاهده میکنید:

- خط نارنجی: نقطه ورود برای تعیین سفارش فروش هنگام شکست خط گردن را نشان میدهد.

- خط قرمز: تعیین حد ضرر بالای سقفهای الگو جهت حفاظت از معامله. در صورت عبور قیمت از این سطح، یعنی الگو ناموفق بوده است و باید سریعا از پوزیشنتان خارج شوید.

- خط سبز: برای تعیین قیمت هدف، ارتفاع الگو بین سقفها و کف میانی را گرفته و از نقطه شکست کم میکنیم.

استراتژی دوم: معامله بازگشت به خط گردن شکستهشده

روش دوم که اشاره کردیم، انتظار برای شکست و رسیدن قیمت به زیر حمایت خط گردن و سپس گرفتن پوزیشن شورت هنگام تست مجدد خط گردنی است که اکنون به مقاومت تبدیل شده است.

در تصویر زیر، نحوه ترید با استفاده از این استراتژی را مشاهده میکنید:

- خط نارنجی: ورود شورت هنگام ریتست خط گردن بهعنوان مقاومت

- خط قرمز: تعیین استاپ لاس بالای ناحیه مقاومت جدید پس از تست مجدد خط گردن توسط قیمت

- خط سبز: تعیین قیمت هدف به اندازه ارتفاع بین سقفها و کف میانی و سپس اضافه کردن آن به نقطه ورود

مثالی دیگر از نحوه ترید با الگوی سقف دوقلو

در تصویر زیر، ریورسال الگوی سقف دوگانه را برای یک دارایی مشاهده میکنید. در این مثال، حتی پس از شکست خط حمایت، تقریبا 4 ماه بعد قیمت مقاومت جدید را دوباره تست کرده است که میتواند شانس دومی برای کسب سود فراهم کند.

در این مثال، خط روند صعودی ما از کف نزدیک به 10 دلار در ماه مارس آغاز شده (خط طوسی صعودی که ابتدای آن در تصویر مشخص نیست) و تا دسامبر دو سال بعد (ابتدای سمت چپ تصویر) به 36 دلار رسیده و این روند تا ماه می نیز دستنخورده باقی مانده است.

از اولین قله، شاهد ریزش 15.28 درصدی قیمت (5.5 دلار) و تلاش برای تشکیل یک دره هستیم. در واقع این دارایی پس از رسیدن به قیمت 30.5 دلاری در اوایل ماه فوریه، طی 2 ماه آتی یک کف را تشکیل داده و تا اوایل ماه آوریل هیچ رالی صعودی وجود نداشته است. این کفِ نسبتا طولانی بهمعنای وجود تقاضای پایین است.

در ادامه، شاهد صعود قیمت و تشکیل یک سقف روی 36.8 دلار و همچنین افزایش حجم معاملات هستیم. علاوه بر این، اندیکاتور حجم Chaikin Money Flow بلافاصله به زیر 10- درصد رسیده که نشاندهنده افزایش شدید فشار فروش است.

در اواخر ماه می و اوایل ژوئن، دارایی با ریزش مجدد حدود 3 هفته را در ناحیه حمایت روی کف قبلی خود گذرانده است. در این مدت، اندیکاتور جریان پولی به زیر 20- درصد رسیده است. با وجودی که شرایط نزولی بهنظر میرسد، اما تا زمان شکست کامل این سطح حمایت الگوی سقف دوگانه ما تکمیل نخواهد شد.

نهایتا دارایی با شکست حمایت خط گردن در اوایل ماه ژوئن به زیر 28.5 دلار رسیده است که فاصلهای بیش از 3 درصدی با حمایت 30.5 دلاری دارد. پس از این شکست شارپی، یک صعود شارپی دیگر به بالای سطح مقاومت جدید را شاهد هستیم.

با اینکه ریتست سطح مقاومت جدید انتظار میرود، اما این اتفاق عموما به این زودی نمیافتد. با این حال، صعود به قیمت 32 دلار در اواخر ماه ژوئن باعث گرفتن پوزیشن شورت توسط تریدرها برای حمایت از افرادی شده است که طی اولین شکست حمایت وارد بازار شدهاند. نهایتا قیمت به 25 دلار رسیده و پس از آن احتمالا سطح حمایت شکستهشده را ریتست کرده است.

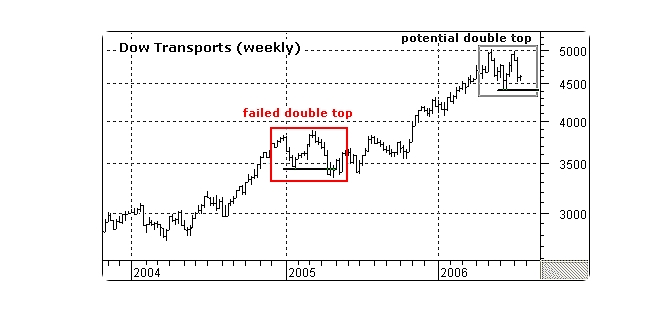

شکست ناموفق الگوی دو قله

در مبحث آموزش تحلیل تکنیکال، تفاوت فاحشی بین یک الگوی سقف دو قلوی صحیح و ناموفق وجود دارد. یک الگوی دابل تاپ ناموفق زمانی تشکیل میشود که حرکت پیشبینیشده از بازار به همان سمت مورد انتظار توسعه پیدا نکند. اما در یک پترن سقف دو قلوی واقعی و صحیح، دارای شرایط نزولی قطعی هستیم که سیگنالی از کاهش بالقوه قیمت است.

برای شناسایی صحیح یک الگوی دو قله صحیح، باید صبور بوده و سطح حمایت بحرانی را شناسایی کنید، به حجم توجه داشته باشید و از دیگر نکات ذکرشده در این مطلب بهره ببرید. بنابراین تکیه صرف بر دو قله متوالی میتواند درک نادرستی از شرایط ایجاد کرده و باعث خروج نابالغ (در صورت تعیین استاپ لاس) از پوزیشن شود.

آیا الگوی سقف دوقلو باعث ریزش قیمت بیت کوین خواهد شد؟

طی تحلیلهای جدیدی که در اوایل ماه آوریل 2023 (اواسط فروردین 1402) انجام شده است، به عقیده برخی از تحلیلگران عوامل مختلفی از جمله هاوینگ، اخبار جهانی مربوط به کاهش تولید نفت، تورم، رکورد جدید استخراج و افزایش تعداد BTCهای جابهجانشده به مدت یک دهه یا بیشتر، همگی دید مثبتی از صعود قیمت بیت کوین به 200,000 دلار فراهم کردهاند. با این وجود، برخی نیز با مشاهده الگوی سقف دوگانه منتظر ریزش قیمت این ارز دیجیتال هستند.

سخن پایانی

الگوی سقف دوقلو که به آن سقف دوگانه، دو قله، قله دوگانه و M نیز میگویند، مشابه هر پترن نموداری دیگری در تحلیل تکنیکال، تضمین صد در صدی برای رسیدن به هدف قیمتی خود ندارد و این احتمال بر اساس تحقیقات 40 درصد تخمین زده شده است. به همین خاطر، برای ترید با استفاده از الگوی سقف دو قلو باید آن را با دیگر اندیکاتورها نظیر میانگین متحرک، RSI و شاخصهای حجم نظیر OBV و Chaikin Money Flow ترکیب کرد. علاوه بر این، برای تایید الگوی دابل تاپ باید به معیارهایی نظیر اختلاف قیمتی و زمانی سقفها از یکدیگر، فاصله آنها با کف میانی، حجم معاملات و دیگر موارد توجه داشت.

بیت بورس ارائه دهنده تخصصی ترین اندیکاتور های ترید و آموزش های تحلیل تکنیکال ارز دیجیتال همراه شما تا موفقیت.